Angriff Russlands lässt Rohstoffnotierungen explodieren

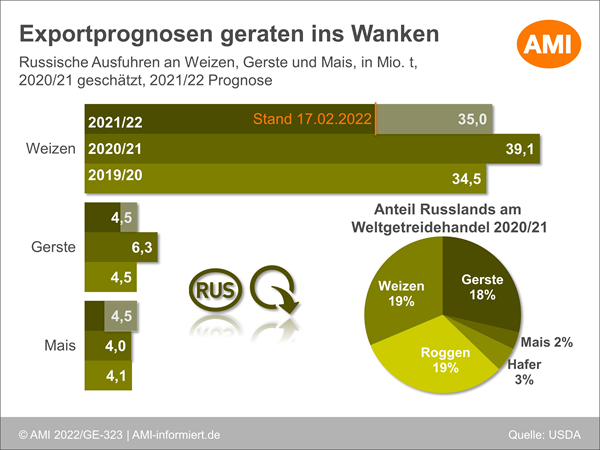

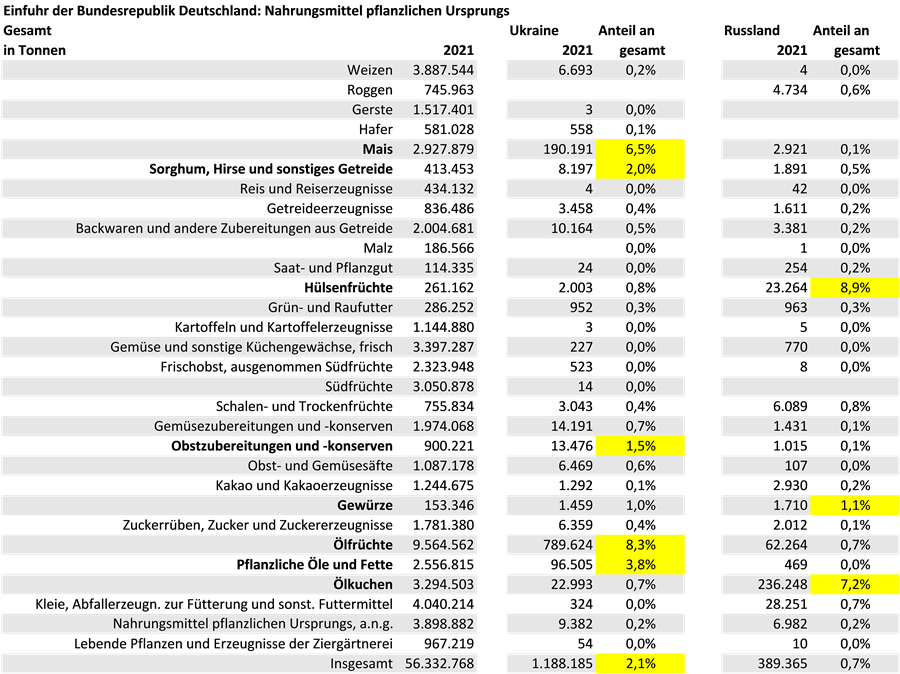

Hinsichtlich Weizen sind Deutschland und die EU Selbstversorger und auf Importe aus Russland nicht angewiesen. Aber die attraktiven Preise und die Versorgungssicherheit in Jahren mit schwacher EU-Ernte spülten in den vergangenen 5,5 Jahren im Schnitt monatlich knapp 38.000 t russischen Weizen in die EU, nach Deutschland keine 1.000 t. Im laufenden Wirtschaftsjahr kamen bis zum 21.02.22 rund 354.250 t Weichweizen aus Russland und damit so viel wie aus keinem anderen Land. Auf Platz zwei der Lieferrangliste steht die Ukraine mit 321.300 t. Damit wurden bislang immerhin rund 40 % der Weizenimporte aus der Schwarzmeerregion geliefert. Die Weizenlieferungen von dort dürften aufgrund der schwierigen Verhältnisse nachlassen.

Und das beunruhigt weitaus abhängigere Käufer. So sehen sich bereits Importeure aus dem Nahen Osten, der Türkei und dem Maghreb nach Alternativen um. Das wären die EU, Argentinien und teils die USA. Wer zum Zuge kommt, bestimmen die Gebote, doch aufgrund der enormen Energie- und Frachtkosten könnte die EU und ihre geografische Nähe die Nase vorn haben. Anders hingegen in Ländern im südostasiatischen Raum. Frankreich konnte in der Vergangenheit Ware nach China liefern, Indonesien, Vietnam, Südkorea u.a. werden sich aber nach australischen oder US-Offerten umsehen. Diese unerwartete Nachfrage wird absehbar zu einem deutlichen Abbau der Lagerbestände in den anderen Exportländern führen.

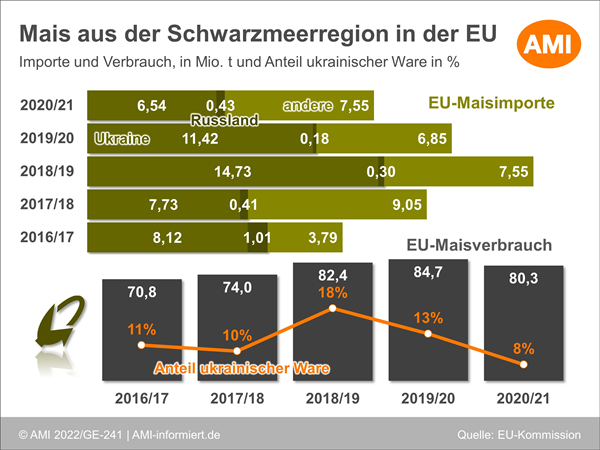

Kurstreibend in Paris ist im Zusammenhang mit der Schwarzmeerkrise am Weizenmarkt vor allem der zu erwartende Nachfrageschub aus Drittländern, weniger die gebremsten Lieferungen. Die spielen am Futtergetreidemarkt die entscheidende Rolle. Immerhin ist die EU einer der größten Abnehmer für ukrainischen Mais. Und die Rolle ist mit dem unzureichenden Angebot aus Brasilien noch gewachsen. Rund 52 % der EU-Maisimporte im laufenden Wirtschaftsjahr kamen aus der Ukraine und ein Versiegen der Lieferungen würde die EU vor ein großes Problem stellen, denn das Maisangebot am Weltmarkt ist nicht so üppig, als das mal schnell und vor allem preisgünstig monatlich 775.000 t – so viel lieferte die Ukraine in den vergangenen 66 Monaten im Schnitt – von woanders angelandet werden könnten.

Und auch Deutschland ist auf Mais aus der Ukraine angewiesen. Vor allem in der zweiten Hälfte des Wirtschaftsjahres, wenn die Verkaufsmengen aus der heimischen Ernte versiegen und auch aus der EU immer weniger Ware kommt. Monatlich kamen in den vergangenen 66 Monaten gut 45.000 t Mais im Schnitt, im katastrophalen Maisjahr 2018/19 sogar Spitzenvolumen von bis zu 230.000 t. In Deutschland entwickelten sich im laufenden Wirtschaftsjahr 2021/22 die ukrainischen Maisimporte allerdings eher schleppend. Gründe sind die überdurchschnittlichen Ergebnisse, sowohl hierzulande als auch in der EU. Bis Ende Dezember kamen mit knapp 20.000 t gut 100.000 t weniger zu uns als im Vorjahreszeitraum.

Paris verzeichnet Kursgewinne von 62 EUR/t

An der Terminbörse in Paris und Chicago befestigen sich Weizen und Mais seit dem 17.02.22 nahezu ungebremst. An der CBoT erreicht der Weizenkontrakt ein Allzeithoch. In Paris wurden ebenfalls die bisherigen Rekordstände getoppt. Der Fronttermin kratzt an der Marke von 350 EUR/t. Der September 22 liegt bei 304 EUR/t. Mais in Paris verzeichnet ein Plus gegenüber Vorwoche von 77 EUR/t. Raps notiert für den Mai am 01.03.22 um 15:30 Uhr bei 824 (+69) EUR/t, der August-Kontrakt bei 709 EUR/t, das sind plus 82 EUR/t zur Vorwoche. Tendenz weiter steigend. Bei dieser Entwicklung setzt der Kassahandel vorerst aus. Großhandelspreise sind nur auf Anfrage erhältlich. Umsätze werden seit heute allerdings wieder verzeichnet.

Bereits in den Tagen zuvor hatte die Krise für stetigen Kursauftrieb gesorgt und damit auch die Preise am heimischen Kassamarkt befestigt. Der starke Auftrieb hat sowohl alterntige Ware aus den Händen der Lagerhalter gelockt als auch das Interesse an Vorkontrakten ex Ernte belebt. Allerdings kann nur von vereinzelten, sporadischen Geschäften gesprochen werden. Es wird damit gerechnet, dass Erzeuger im März, wenn die Lage auf den Feldern sicherer beurteilt werden kann, noch einmal zusätzliche Vorkontrakte abschließen werden.

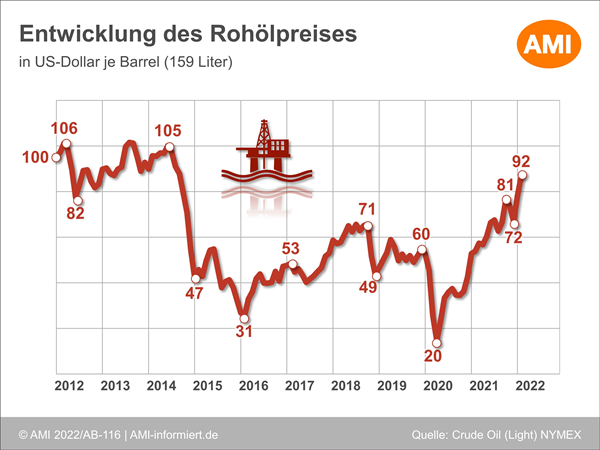

Energiepreise steigen

Neben den direkten Einflüssen auf die Agrarpreise dürfte auch der Aspekt der Lieferausfälle an Gas und Rohöl zu weiteren Verteuerungen auf allen Märkten führen. Die aktuellen Sanktionen gegen Russland zielen auf Banken, Finanzmärkte und den Handel. Aber vor allem Deutschlands Veto gegen Nord Stream 2 dürfte die Gaslieferungen aus Russland unterbrechen. Das treibt die Gas- und Rohölnotierungen ebenfalls nach oben. Brent-Rohöl notiert im Moment der Berichtlegung mit einem Plus von 7 % zur Vorwoche auf 103,12 USD/bbl.

Bleiben Sie informiert mit tagesaktuellen Großhandelspreisen für Getreide und den Schlusskursen der Terminbörsen in der Markt Woche Getreide. Analysen und Marktlage erläutern Ihnen die Entwicklungen auf den Märkten für Brot- und Futtergetreide. Benötigen Sie ein Abo, dann finden sie hier die Bestellmöglichkeit.

© Agrarmarkt Informations-Gesellschaft mbH

ZurückDas könnte Sie auch interessieren

Wienke von Schenck

Marktanalystin Getreide und Ölsaaten

Tel. (0228) 33805-351

Autorin von Fachbeiträgen und Analysen zum Getreide-, Futtermittel- und Ölsaatenmarkt, Referentin auf Veranstaltungen des Agribusiness, Mitarbeit in Fachgremien